AVTAL OM FÖRVÄRV AV MANOR FARM - DEN LEDANDE KYCKLINGPRODUCENTEN I IRLAND

Scandi Standard AB (publ.) (SCST SS) har nöjet att tillkännage att bolaget har ingått ett avtal om förvärv av Manor Farm, den största kycklingproducenten, och marknadsledaren, i Republiken Irland (Irland). Verksamheten hade 2016 nettointäkter om 164 miljoner euro och EBITDA om 13 miljoner euro. Avtalet värderar Manor Farm till ett företagsvärde, baserat på Scandi Standardaktiens slutkurs den 26 juni 2017, om 94 miljoner euro. Betalningen består av en kombination av 6 miljoner Scandi Standard aktier (“Vederlagsaktier”), en tilläggsköpeskillingsmekanism, kontant betalning och övertagande av utestående räntebärande skulder. Fullföljandet av transaktionen är underkastat sedvanliga villkor, däribland godkännande av emissionen av Vederlagsaktierna på en extra bolagsstämma i på Scandi Standard. De fyra största aktieägarna, som representerar cirka 29% av Scandi Standards aktiekapital, stödjer transaktionen.

Motiven för transaktionen

- Lönsam och välskött verksamhet

- Tydlig ledare på en marknad med starka preferenser för lokala produkter

- Skicklig och erfaren ledningsgrupp med goda meriter

- Reella förbättringsmöjligheter identifierade genom best pratice

- Betydande EPS-tillskott

- Attraktiv EV/EBITDA förvärvsmultipel

- Skuldsättningsgraden oförändrad efter transaktionen

- Riskspridning genom en ny geografisk närvaro

Om Manor Farm

Manor Farm köper in och bearbetar cirka 50% av all färsk kyckling som säljs på den irländska detaljhandelsmarknaden och cirka 25% av all kyckling som konsumeras i Irland. Verksamheten är fokuserad på färska produkter till detaljhandelsmarknaden som säljs till en diversifierad kundbas. Verksamheten har sin produktionsanläggning i Shercock i County Cavan. Bolaget har cirka 130 jordbrukare kontrakterade som odlare och cirka 43 jordbrukare kontrakterade som uppfödare. Bolaget äger och driver en foderfabrik, som har en omsättning på cirka 80 miljoner euro och producerar enbart till bolagets kontrakterade uppfödare. I redovisningen kommer foderintäkterna inte att räknas in i Manor Farms nettointäkter. Den kombinerade enheten genererade 2016 en EBITDA på 13 miljoner euro. Manor Farm sysselsätter cirka 850 personer.

Manor Farm är ett av de äldsta familjeföretagen på Irland och härstammar från 1775 när grundaren Peter Carton etablerade sig på Dublins frukt- och grönsaksmarknad. Han såg möjligheten för en matfågelmarknad och började att handla i alla slag av matfågel. Sedan dess har familjen Carton fortsatt verksamheten. 1956 öppnade de en kycklingproduktionsanläggning i Dublin, som introducerade moderna kycklingprodukter på den irländska marknaden. 1970 flyttade de sin verksamhet till en ny specialbyggd produktionsanläggning som sedan dess har expanderats och uppgraderats kontinuerligt.

Vincent Carton och Justin Carton är den åttonde familjegenerationen i verksamheten. De efterträdde sin far, Thomas P. Carton, som var aktiv i verksamheten i 69 år. Den senaste generationen genom Vincent och Justin och deras ledningsgrupp har arbetat nära irländska återförsäljare och uppfödare för att skapa en stabil och hållbar tillgång till irländsk producerad kyckling som möter en alltmer krävande efterfrågan bland konsumenter.

Den irländska kycklingmarknaden

Dynamiken på den irländska marknaden för kycklingproduktion är mycket lik de nordiska marknaderna. Marknaden är väl konsoliderad med tre större inhemska aktörer. Manor Farm har en marknadsandel på cirka 50% av färska kycklingprodukter som säljs via detaljhandeln i Irland. I likhet med Scandi Standards existerade marknader finns det en stark preferens för inhemska produkter i detaljhandelsledet och det färska segmentet är välutvecklat. Importörer distribuerar främst till livsmedelsservice, slaktare och industrisegment. Den irländska konsumentmarknaden liknar de nordiska marknaderna när det gäller storlek, befolkning och BNP.

Leif Bergvall Hansen, VD och koncernchef för Scandi Standard, säger: “Jag är entusiastisk över affären eftersom Manor Farm uppfyller alla våra förvärvskriterier. Bolaget har en lönsamhet i linje med vår befintliga verksamhet, är välskött och är klart marknadsledande inom kyckling på den irländska detaljhandelsmarknaden. Med sin skickliga och erfarna ledningsgrupp kan verksamheten drivas med en hög grad av autonomi medan ytterligare steg som har identifierats, kan vidtas för att dra nytta av fördelarna med best practise. Eftersom många av våra risker är landspecifika kommer förvärvet sannolikt att minska våra intäkters volatilitet genom diversifiering.”

Transaktionen

Affären värderar Manor Farm till 94 miljoner euro (företagsvärde/Enterprise Value) baserat på Scandi Standardaktiens slutkurs den 26 juni 2017 (52,50 kronor). Betalningen kommer att bestå av Vederlagsaktier, motsvarande 9,99% av nuvarande aktiekapital i Scandi Standard, en tilläggsköpeskilling i fyra delar med betalningar beräknat på basis av EBITDA uppnådd av Manor Farm under vart och ett av 2017, 2018, 2019 och 2020, som har ett sammanlagt nominellt grundbelopp om 25,4 miljoner euro, och återstoden om 36,3 miljoner euro i form av kontantbetalningar och övertagande av utestående räntebärande skulder. Genomförandet av transaktionen är föremål för sedvanliga villkor, inklusive godkännande av Vederlagsaktierna vid en extra bolagsstämma i Scandi Standard. Transaktionen förväntas att genomföras under andra delen av tredje kvartalet.

Säljarna av Manor Farm har gått med på en 12 månaders inlåsning av Vederlagsaktierna, räknat från dessas första handelsdag.

Den första delen av tilläggsköpeskillingen om 0,4 miljoner euro kommer att betalas om EBITDA 2017 överstiger 13 miljoner euro. De tre resterande delarna av tilläggsköpeskillingen, som har ett sammanlagt nominellt grundbelopp på 25 miljoner euro, är föremål för justering utifrån faktisk EBITDA för vart och ett av åren 2018, 2019 och 2020 jämfört med EBITDA 2016. För beräkning av varje tilläggsköpeskilling tillämpas en glidande EV/EBITDA-multipelskala, som sträcker sig från en minsta multipel av noll till en maximal multipel av 9. Delarna av tilläggsköpeskillingarna kommer att betalas ut när det finns reviderade räkenskaper för det aktuella året som EBITDA. Avtalet innehåller en bestämmelse genom vilken säljarna av Manor Farm är berättigade till minst nominellt grundbelopp vid förfallodagen av var och en av de återstående delarna av tilläggsköpeskillingen om sker en förändring i kontrollen över Scandi Standard.

Manor Farm har en mycket erfaren ledningsgrupp med goda meriter. Fem medlemmar av ledningsgruppen äger för närvarande 100% av Manor Farm, och som aktieägare i Scandi Standard kommer de fortsätta att leda och utveckla verksamheten i intressegemenskap med övriga Scandi Standard koncernen. Vincent Carton och Justin Carton, som för närvarande har 85% av det ekonomiska intresset i Manor Farm, avser att vara kvar som aktieägare i Scandi Standard på längre sikt, och Vincent Carton har tackat ja till att bli medlem i styrelsen i Scandi Standard om valberedningen så föreslår och han väljs av bolagstämman.

Leif Bergvall Hansen säger: “Vi är också glada över att de finansiella kriterierna är uppfyllda vad gäller förväntad EPS-tillväxt och en attraktivt förvärvsmultipel. Vidare lämnar den begränsade kontanta betalningen vid tillträdet vår skuldsättningsgrad i stort oförändrad, vilket är ett viktigt kriterium när det gäller att möjliggöra en konkurrenskraftig direktavkastning framöver. Slutligen säkrar transaktionsstrukturen intressegemenskap och ett tydligt incitament för ledningsgruppen att vidareutveckla verksamheten. Vi ser mycket fram emot att vara en del av den irländska livsmedelsindustrin och att bygga på de starka relationerna Manor Farm har på den marknaden.”

Vincent Carton, VD för Manor Farm, säger:

“När vi övervägt överlåtelse av ägandet till vårt familjeföretag, har min bror Justin och jag varit fast beslutna om att hitta en partner som kan fortsätta att bygga på våra starka relationer med kunder, anställda, leverantörer och de samhällen som vi verkar inom. Då nästa generation av Cartons har valt att bedriva annan affärsverksamhet, bestämde vi oss för att hitta en parter med hög standard, en kultur som liknar vår egen och förmågan att utveckla verksamheten till sin fulla potential.

Vi tror att Scandi Standard är en idealisk partner och vi är nöjda över att kommit överens om en transaktionsstruktur som möjliggör för den nuvarande ledningen att vara kvar och för familjen Carton att bli aktieägare i Scandi Standard. Vi är av uppfattningen att detta arrangemang kommer att fungera bra för våra kunder, anställda och leverantörer, och vi ser mycket fram emot nästa kapitel i Manor Farms historia.”

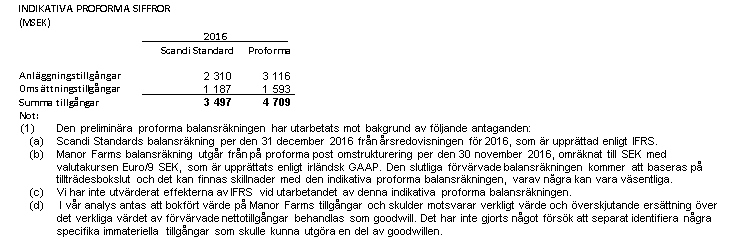

Preliminära proforma siffror och redovisningsfrågor

Transaktionskostnaderna beräknas till drygt 2% av EV, inklusive 1% stämpelskatt på köpeskillingen. Den identifierade potentialen för förbättring är delvis beroende av investeringar och vissa åtgärder för att anpassa verksamheten till marknadens best practise. Sådana investeringar och åtgärder kommer att beslutas från fall till fall inom ramen för den allmänna planeringen för Scandi Standard koncernen, och meddelas och redovisas på det sättet.

Finansiering

Betalningen av köpeskillingen kommer att finansieras genom en emission av sex miljoner aktier i Scandi Standard och kontantbetalning och transaktionskostnader kommer att finansieras genom en kombination av tillgängliga kontanta medel och befintliga bankfaciliteter.

Extra bolagsstämma

Scandi Standards styrelse kommer inom kort att kalla till en extra bolagsstämma för att begära godkännande för transaktionen genom ett förslag om att bemyndiga styrelsen att emittera Vederlagsaktierna. Den extra bolagsstämman planeras att hållas omkring den 15 augusti 2017. Scandi Standards har vänt sig till sina fyra största aktieägare, som representerar totalt cirka 29% av det nuvarande aktiekapitalet, och dessa stödjer ett bemyndigande för styrelsen att emittera Vederlagsaktier vid den extra bolagsstämman. Beslutet vid den extra bolagsstämman kommer att kräva godkännande av minst 2/3 av såväl de angivna rösterna som de aktier som är företrädda vid den extra bolagsstämman.

Emission av Vederlagsaktierna

Styrelsen kommer att besluta om nyemissionen av 6 miljoner Vederlagsaktier efter erhållande av den extra bolagsstämmans bemyndigande. Syftet med emissionen är att betala en del av förvärvet av Manor Farm och aktierna kommer att tecknas av säljarna av Manor Farm. Emissionen kommer att resultera i en ökning av aktiekapitalet med cirka 60 000 kronor. Teckningskursen för aktierna kommer att vara cirka 36 miljoner euro. Vederlagsaktierna förväntas emitteras i samband med genomförandet av förvärvet, det vill säga under andra delen av tredje kvartalet.

Presentation av förvärvet

Scandi Standard kommer att hålla en presentation om förvärvet av Manor Farm tisdag den 27 juni 2017 klockan 09.30. Presentationen kommer att hållas av Leif Bergvall Hansen, VD och koncernchef, och Henrik Heiberg, Head of M&A, Financing and IR.

Telefonnummer:

Sverige: 0850 510 036

Storbritannien: 0800 368 0649

Övriga länder: + 44 20 3059 8125

Presentationsmaterialet kommer att publiceras på www.scandistandard.com innan telefonkonferensen.

Det finns också möjlighet att lyssna direkt på telefonkonferensen via länk på www.scandistandard.com.

För mer information, vänligen kontakta:

Leif Bergvall Hansen, VD och koncernchef för Scandi Standard (+45 22 10 05 44)

Henrik Heiberg, Head of M&A, Financing and IR, Scandi Standard (+47 917 47 724)

Denna information är information som Scandi Standard AB (publ) är skyldig att offentliggöra i enlighet med EU:s marknadsmissbruksförordning. Informationen lämnades för offentliggörande, genom förmedling av de kontaktpersoner som anges ovan, vid 0730 CET den 27 juni 2017.

OM SCANDI STANDARD AB (publ.)

Scandi Standard är den största producenten av kycklingbaserade livsmedelsprodukter i Norden med ledande positioner i Sverige, Danmark, Norge och Finland. Bolaget producerar, marknadsför och säljer förädlade, kylda och frysta produkter under de etablerade varumärkena Kronfågel, Danpo, Den Stolte Hane and Naapurin Maalaiskana.

Under 2016 producerade Scandi Standard cirka 130 miljoner kycklingar, hade en nettoomsättning på 6 000 MSEK och 1 700 anställda.

Under 2014 introducerades Scandi Standard på Nasdaq Stockholm.

OECD (http://www.fao.org/3/a-i3818e.pdf) har förutspått att hälften av världens proteinintag kommer att komma från kyckling år 2023. Flera trender påverkar efterfrågan, såsom:

- Ökad hälsomedvetenhet

- Överlägsen miljöprofil

- Bekväm och lättlagad

- Lägre produktionskostnader än rött kött

Scandi Standards strategi för lönsam tillväxt är att åstadkomma organisk tillväxt, öka kostnadseffektiviteten och göra strategiska förvärv och partnerskap.

VIKTIG INFORMATION

Detta pressmeddelande varken innehåller eller utgör en inbjudan eller ett erbjudande att förvärva, sälja, teckna eller på annat handla med aktier eller andra värdepapper i Scandi Standard. Detta pressmeddelande har inte godkänts av någon regulatorisk myndighet och utgör inte ett prospekt.

Detta pressmeddelande innehåller framåtblickande uttalanden som återspeglar Scandi Standards nuvarande syn på framtida händelser och ekonomisk och operativ utveckling. Uttryck som "avsikt", "komma att", "förvänta", "förutse", "kunna", "planera", "uppskatta" och andra uttryck än historiska fakta som innebär indikationer eller förutsägelser om framtida utveckling eller trender, utgör framåtblickande uttalanden. Framåtblickande uttalanden innefattar både kända och okända risker och osäkerheter eftersom de beror på framtida händelser och omständigheter. Framåtblickande uttalanden garanterar inte framtida resultat eller utveckling och det faktiska resultatet kan skilja sig väsentligt från de framåtblickande uttalandena.

Informationen, yttrandena och framåtblickande uttalanden som ingår i detta tillkännagivande talar endast från och med dess datum och kan komma att ändras utan föregående meddelande.

Taggar: